Indici sintetici di affidabilità fiscale (ISA)

By : Studio Franco Nada -

Applicabilità in relazione al modello REDDITI 2019

L’art. 9-bis del DL 24.4.2017 n. 50, conv. L. 21.6.2017 n. 96, ha istituito gli indici sintetici di affidabilità fiscale (di seguito, ISA) per gli esercenti attività d’impresa, arti o professioni.

Tali strumenti:

- verificano la normalità e la coerenza della gestione aziendale o professionale;

- esprimono, su una scala da 1 a 10, il grado di affidabilità fiscale riconosciuto a ciascun contribuente.

Prima applicazione degli ISA nel modello REDDITI 2019

Tali indici si applicano a decorrere dal periodo d’imposta in corso al 31.12.2018 (ossia, per la prima volta nei modelli REDDITI 2019) e sostituiscono gli studi di settore e i parametri contabili.

Applicazione degli ISA

L’applicazione degli ISA per ogni singolo contribuente presuppone la compilazione di una specifica comunicazione approvata dall’Agenzia delle Entrate (di seguito, modelli ISA) che:

- costituisce parte integrante della dichiarazione dei redditi, da presentare unitamente al modello REDDITI nel termine previsto per lo stesso;

- viene compilata mediante uno specifico software.

Oltre alle informazioni richieste dai modelli ISA, sono necessari ulteriori dati contenuti nelle banche dati dell’Agenzia delle Entrate che saranno resi disponibili nel Cassetto fiscale del contribuente.

a) modelli ISA

Sono tenuti alla compilazione dei modelli ISA gli esercenti attività d’impresa e di lavoro autonomo che svolgono come attività prevalente una o più attività tra quelle per le quali risulta approvato un indice di affidabilità fiscale.

Soggetti esclusi dagli ISA

Gli ISA non si applicano:

- ai periodi d’imposta in cui è iniziata o cessata l’attività;

- ai periodi d’imposta in cui sussistono condizioni di non normale svolgimento dell’attività (per esempio, dovuti allo stato di liquidazione ordinaria, all’affitto dell’unica azienda, alla sospensione dell’attività a causa di eventi sismici);

- ai periodi in cui sono dichiarati ricavi o compensi superiori a 5.164.569,00 euro;

- ai soggetti che usufruiscono del regime

forfetario (L. 190/2014), del regime di vantaggio

(DL 98/2011) o che determinano il reddito con altre tipologie di criteri forfetari; - ai soggetti che esercitano due o più attività d’impresa, non rientranti nello stesso ISA (c.d. “multiattività”), se l’importo dei ricavi dichiarati relativi alle attività non rientranti tra quelle prese in considerazione dall’indice dell’attività prevalente supera il 30% del totale dei ricavi dichiarati;

- alle società cooperative, società consortili e consorzi che operano solo a favore delle imprese socie o associate e alle società cooperative costituite da utenti non imprenditori che operano solo a favore degli utenti stessi.

I contribuenti esclusi dall’applicazione degli ISA non sono tenuti alla compilazione del relativo modello, con la sola eccezione delle imprese multiattività.

Contenuto del modello

I modelli ISA sono composti da diversi quadri destinati ad accogliere:

- i dati strutturali propri dell’attività (ad esempio, quadro A sul personale dipendente, quadro B sui locali ove l’attività è svolta);

- nonché i dati contabili (quadri F e G).

Le informazioni richieste nei quadri non sono standardizzate, ma variano da un indice all’altro in relazione alle caratteristiche specifiche delle attività cui si riferiscono.

Le imprese in regime di contabilità semplificata (c.d. “regime di cassa”) sono tenute ad indicare anche il valore delle esistenze iniziali e delle rimanenze finali di magazzino.

b) informazioni contenute nelle banche dati dell’Agenzia delle Entrate

L’applicazione degli ISA necessita di ulteriori informazioni contenute nelle banche dati dell’Agenzia delle Entrate che sono rese disponibili nel Cassetto fiscale del contribuente.

Si tratta, a titolo esemplificativo, dei dati relativi ai componenti reddituali (ricavi, rimanenze, spese per lavoro dipendente, spese per servizi, ecc.) e ai redditi di periodi precedenti, oppure di elementi risultanti dalla Certificazione Unica.

Tali informazioni sono utilizzabili direttamente mediante il software applicativo degli ISA, oppure possono essere modificate, se non sono corrette, e successivamente utilizzate per l’applicazione degli indici.

Reperimento dei dati da parte degli intermediari autorizzati

Gli intermediari abilitati alla trasmissione delle dichiarazioni (ad esempio, commercialisti e CAF) reperiscono il file contenente gli ulteriori dati rilevanti ai fini degli ISA dal Cassetto fiscale dei contribuenti secondo particolari modalità e sulla base di un’apposita delega rilasciata dal contribuente assistito.

c)software applicativo degli isa

Il software per l’applicazione degli ISA sarà reso disponibile dall’Agenzia delle Entrate e segnalerà il livello di affidabilità del contribuente (variabile da 1 a 10).

Detto programma consentirà anche di indicare l’inattendibilità delle informazioni desunte dalle banche dati rese disponibili dall’Agenzia delle Entrate, attraverso l’inserimento dei dati ritenuti corretti.

d) indicazione di ulteriori componenti positivi nelle dichiarazioni fiscali

Per i periodi d’imposta nei quali trovano applicazione gli ISA, i contribuenti interessati possono indicare nelle dichiarazioni fiscali ulteriori componenti positivi, non risultanti dalle scritture contabili, per migliorare il proprio profilo di affidabilità.

Tali componenti:

- rilevano per la determinazione della base imponibile ai fini IRPEF/IRES e IRAP;

- determinano un corrispondente maggior volume d’affari IVA.

La dichiarazione di tali maggiori importi non comporta l’applicazione di sanzioni e interessi, a condizione che il versamento delle relative imposte (IRPEF/IRES, IRAP e IVA) sia effettuato entro il termine e con le modalità previsti per il versamento a saldo delle imposte sui redditi.

In relazione alla generalità dei contribuenti (persone fisiche, società di persone e soggetti equiparati, soggetti IRES “solari” che approvano il bilancio o rendiconto entro il 31.5.2019), i termini di versamento scadono quindi:

- l’1.7.2019 (in quanto il 30 giugno cade di domenica), senza la maggiorazione dello 0,4%;

- oppure il 31.7.2019, con la maggiorazione dello 0,4%.

e) profili sanzionatori

Nei casi di omissione dei modelli ISA o di indicazione inesatta o incompleta dei dati, è applicabile una sanzione variabile da 250,00 a 2.000,00 euro.

L’Agenzia delle Entrate, prima della contestazione della violazione, mette a disposizione del contribuente le informazioni in proprio possesso, invitando lo stesso ad eseguire la comunicazione dei dati o a correggere spontaneamente gli errori commessi.

Nei casi di omissione della comunicazione, l’Agenzia delle Entrate può procedere, previo contraddittorio, ad accertamento induttivo.

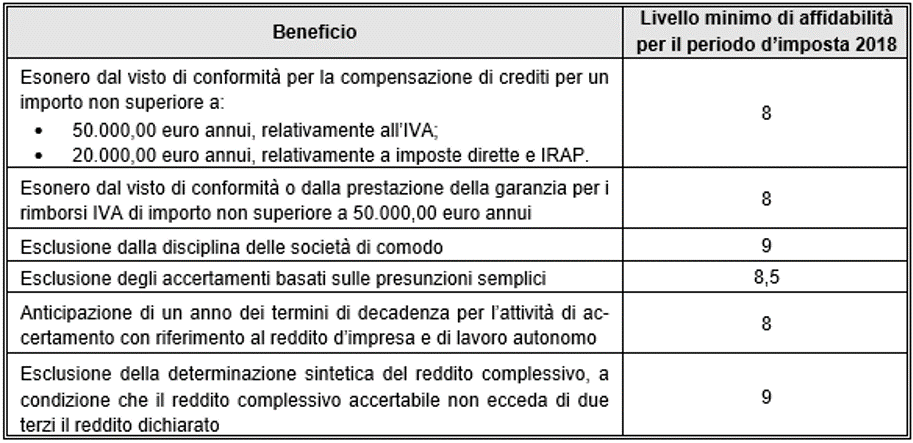

Regime premiale

In relazione ai diversi livelli di affidabilità fiscale conseguenti all’applicazione degli ISA, anche per effetto dell’indicazione di ulteriori componenti positivi in dichiarazione, sono riconosciuti i benefici riepilogati nella seguente tabella (provv. Agenzia delle Entrate 10.5.2019 n. 126200).

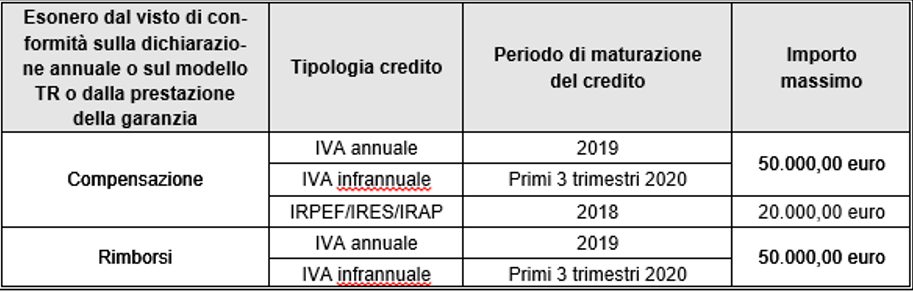

Tenuto conto che il termine per la presentazione della dichiarazione IVA relativa al 2018 è scaduto il 30.4.2019, i benefici relativi all’utilizzo in compensazione o al rimborso dei crediti IVA, riconosciuti dal regime premiale sulla base del giudizio di affidabilità relativo al 2018, sono spendibili per i crediti maturati nell’anno 2019 (risultanti dalla dichiarazione IVA 2020) e nei primi tre trimestri del 2020 (risultanti dai relativi modelli TR), come riepilogato nella seguente tabella.

I benefici relativi alla riduzione dei termini di accertamento, all’esclusione dalla disciplina delle società di comodo e all’esclusione/limitazione da alcune forme di accertamento non operano in caso di violazioni che comportano l’obbligo di denuncia penale per uno dei reati previsti dal DLgs. 74/2000.

Utilizzo del livello di affidabilità in sede di accertamento

Il livello di affidabilità fiscale derivante dall’applicazione degli indici, unitamente alle informazioni presenti nell’Archivio dei rapporti finanziari dell’Anagrafe tributaria, è considerato per definire specifiche strategie di controllo basate su analisi del rischio di evasione fiscale.

Tali controlli saranno programmati rispetto ai contribuenti per i quali è espresso un livello di affidabilità minore o uguale a 6.