Dichiarazione IVA relativa al 2018

By : Studio Franco Nada -

Termini di presentazione e novità –

Versamento del saldo IVA

I soggetti passivi IVA, salvo specifiche eccezioni, sono tenuti alla presentazione della dichiarazione annuale IVA relativa al 2018.

Termini di presentazione della dichiarazione annuale IVA

Ai sensi dell’art. 8 co. 1 del DPR 322/98 (come modificato dall’art. 4 co. 4 lett. c) del DL 22.10.2016 n. 193, conv. L. 1.12.2016 n. 225), a partire dal periodo d’imposta 2017, la dichiarazione IVA deve essere presentata a decorrere dal 1° febbraio ed entro il 30 aprile dell’anno successivo a quello cui la dichiarazione si riferisce.

Pertanto, la dichiarazione IVA 2019, relativa all’anno 2018, deve essere presentata:

- a decorrere dall’1.2.2019;

- entro il 30.4.2019.

Inoltre, a decorrere dall’anno d’imposta 2016, non è più prevista la possibilità di presentare la dichiarazione annuale IVA in forma unificata con la dichiarazione dei redditi, entro il termine previsto per quest’ultima, per cui la stessa deve essere presentata necessariamente in forma “autonoma”.

Modelli di dichiarazione

Con il provv. Agenzia delle Entrate 15.1.2019 n. 10659, sono stati approvati:

- il modello di dichiarazione IVA relativo al 2018 e le relative istruzioni;

- il modello “IVA Base” relativo al 2018 e le relative istruzioni.

Con il provv. Agenzia delle Entrate 15.1.2019 n. 10665 è stato approvato il modello “IVA 74-bis”, per il fallimento o la liquidazione coatta amministrativa, e le relative istruzioni.

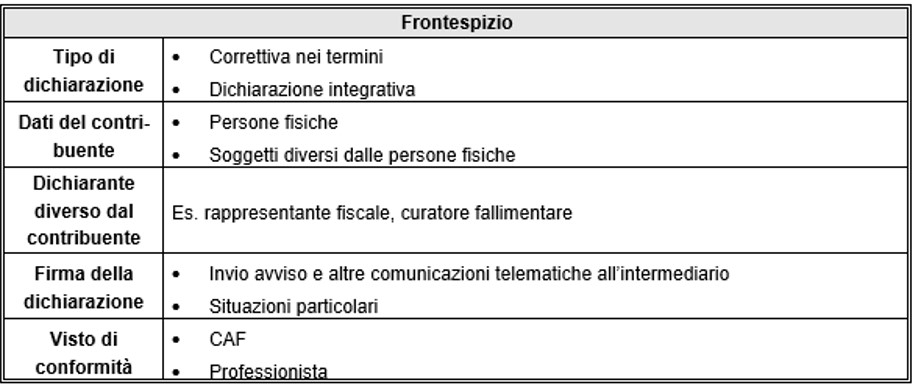

a) Struttura del modello IVA 2019 per il 2018

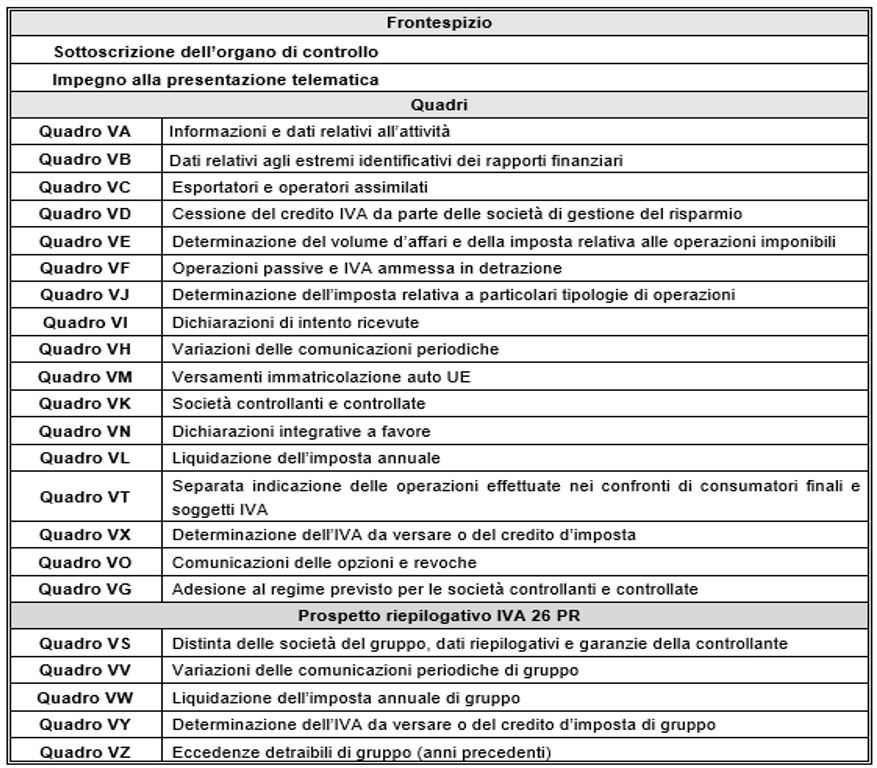

Il modello IVA 2019 relativo al 2018 è composto:

- dal frontespizio;

- da 17 quadri (da VA a VG);

- dal prospetto riepilogativo IVA 26 PR, relativo alla liquidazione IVA di gruppo, comprendente 5 ulteriori quadri (da VS a VZ).

b) Sintesi del contenuto del modello iva 2019 per il 2018

Nella seguente tabella viene sinteticamente riepilogata la struttura del modello IVA 2019 relativo al 2018.

Principali novità del modello IVA 2019 per il 2018

Le principali novità introdotte nel modello IVA 2019 relativo al 2018, rispetto al modello precedente, riguardano l’introduzione:

- del rigo VA16 (“Gruppo IVA art. 70-bis”) nel quadro VA;

- del campo 2 (“di cui da trasferire al Gruppo IVA (art. 70-bis)”) nel rigo VX2 (“IVA a credito”) del quadro VX;

- della casella 3 (“Revoca”) nel rigo VO34 (“Regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità (art. 27, commi 1 e 2, d.l. n. 98/2011)”) del quadro VO;

- della casella 7 (“Soggetto estero”) nei righi da VG2 a VG4 della sezione 1 (“Società parte-cipanti alla compensazione IVA”) del quadro VG;

- della casella 6 (“Soggetto estero”) nella sezione 2 (“Società partecipanti alla catena di controllo ma non alla compensazione IVA”) del quadro VG;

- del campo 2 (“di cui da trasferire al Gruppo IVA (art. 70-bis)”) nel rigo VY2 (“IVA a credito”) del quadro VY;

- del campo 3 (“Gruppo IVA art. 70-bis”) nel rigo VY4 (“Importo di cui si chiede il rimborso”) del quadro VY.

Nel quadro VL si segnalano, in particolare, le modifiche apportate alle istruzioni con riguardo al rigo VL33 (“IVA a credito”).

Adesione al gruppo IVA dal 2019

Il Gruppo IVA rappresenta un soggetto passivo d’imposta unico che risulta dalla fusione ideale, ai fini IVA, di più soggetti passivi d’imposta (cfr. ris. Agenzia delle Entrate 10.7.2018 n. 54). Tale istituto è disciplinato dagli articoli da 70-bis a 70-duodecies del DPR 633/72.

L’esercizio dell’opzione per la costituzione del gruppo avviene utilizzando il modello AGI/1 approvato con il provv. Agenzia delle Entrate 19.9.2018 n. 215450. Ai sensi dell’art. 70-quater co. 3 del DPR 633/72, l’opzione per la costituzione del Gruppo IVA ha effetto a decorrere:

- dal 1° gennaio dell’anno successivo, se il modello è presentato dal 1° gennaio al 30 settembre;

- dal 1° gennaio del secondo anno successivo, se il modello è presentato dal 1° ottobre al 31 dicembre.

In sede di prima applicazione, se il modello è stato presentato entro il 15.11.2018, il Gruppo IVA ha efficacia dall’1.1.2019 (art. 7 del DM 6.4.2018).

Gruppo Bancario Cooperativo

La dichiarazione per la costituzione del Gruppo IVA da parte dei partecipanti a un Gruppo Bancario Cooperativo di cui all’art. 37-bis del DLgs. 1.9.93 n. 385 ha effetto dall’1.1.2019 se presentata entro il 31.12.2018, fermo restando, a tale data, il rispetto dei vincoli finanziario, economico e organizzativo previsti (art. 20 co. 2, primo e secondo periodo, del DL 23.10.2018 n. 119, conv. L. 17.12.2018 n. 136).

a) Ultima dichiarazione annuale IVA precedente all’ingresso nel Gruppo IVA

Per effetto della predetta unicità soggettiva del Gruppo IVA, spetta a quest’ultimo, tramite il Rappresentante di Gruppo, assolvere agli adempimenti previsti dalla normativa IVA, fra i quali la presentazione della dichiarazione annuale.

La nuova casella 1 presente nel rigo VA16 (“Gruppo IVA art. 70-bis”) deve essere barrata dai soggetti che partecipano a un Gruppo IVA a partire dall’1.1.2019, al fine di segnalare che si tratta dell’ultima dichiarazione annuale IVA precedente all’ingresso nel Gruppo IVA.

Sono tenuti a compilare il predetto rigo tutti i soggetti passivi che partecipano al Gruppo IVA dal 2019, e non soltanto il Rappresentante di gruppo di cui all’art. 70-septies del DPR 633/72.

b) Credito IVA da trasferire al Gruppo IVA

L’eventuale eccedenza di imposta detraibile dei singoli partecipanti, emergente nella dichiarazione annuale relativa all’anno precedente a quello di ingresso nel Gruppo IVA, è trasferita a quest’ultimo per un importo pari all’ammontare dei versamenti IVA effettuati nell’anno precedente l’adesione al Gruppo medesimo. La parte che eccede i predetti versamenti resta nella disponibilità dei singoli partecipanti e può essere utilizzata in compensazione “orizzontale” (art. 17 del DLgs. 241/97) o chiesta a rimborso anche in mancanza delle condizioni di cui all’art. 30 del DPR 633/72 (art. 70-sexies del DPR 633/72).

Il nuovo campo 2 (“di cui da trasferire al Gruppo IVA (art. 70-bis)”) del rigo VX2 (“IVA a credito”) è riservato ai contribuenti che partecipano a un Gruppo IVA a partire dall’1.1.2019 per indicare la parte dell’eccedenza detraibile risultante dalla dichiarazione, pari all’ammontare dei versamenti IVA effettuati con riferimento al 2018, che deve essere trasferita al Gruppo IVA dall’1.1.2019.

c) Credito IVA relativo alla liquidazione IVA di gruppo

La costituzione del Gruppo IVA comporta la decadenza dell’opzione per la liquidazione IVA di gruppo di cui all’art. 73 co. 3 del DPR 633/72 (art. 70-novies co. 4 del DPR 633/72).

Per gli enti e le società controllanti che nel 2018 hanno partecipato alla liquidazione IVA di gruppo ex art. 73 co. 3 del DPR 633/72 e, a partire dall’1.1.2019, partecipano a un Gruppo IVA, sono stati introdotti, pertanto:

- il campo 2 (“di cui da trasferire al Gruppo IVA (art. 70-bis)”) del rigo VY2 (“IVA a credito”), per indicare la parte di credito IVA, pari all’ammontare dei versamenti IVA effettuati con riferimento al 2018, che deve essere trasferita dalla controllante al Gruppo IVA a partire dall’1.1.2019;

- il campo 3 (“Gruppo IVA art. 70-bis”) del rigo VY4 (“Importo di cui si chiede il rimborso”), la cui casella deve essere barrata dalla controllante al fine di chiedere a rimborso la parte di credito IVA per la quota che non deve essere trasferita al Gruppo IVA.

Revoca dell’opzione per il regime di vantaggio esercitata nel 2015

L’anno 2015 è stato l’ultimo in cui il regime di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità (art. 27 co. 1, 2 e 7 del DL 6.7.2011 n. 98, conv. L. 15.7.2011 n. 111) ha potuto essere adottato per l’avvio di una nuova attività.

Per tale annualità il regime ha assunto carattere opzionale, con vincolo di applicazione triennale (risposta interpello Agenzia delle Entrate 20.11.2018 n. 72). Conseguentemente, decorso il periodo minimo di applicazione (ossia dal 2018), è possibile revocare tale regime di vantaggio e transitare ad un diverso regime.

La nuova casella 3 (“Revoca”) del rigo VO34 (“Regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità (art. 27, commi 1 e 2, d.l. n. 98/2011)”) deve essere barrata dai soggetti che hanno optato per l’applicazione del regime di vantaggio nel 2015 e, a partire dal 2018, revocano questa scelta applicando il regime forfetario (art. 1 co. 54 – 89 della L. 23.12.2014 n. 190).

Il quadro VO va allegato al modello REDDITI 2019 PF, posto che i soggetti che applicano tali regimi agevolati non sono tenuti alla presentazione della dichiarazione IVA.

Infine, si evidenzia che non è contemplato uno specifico campo in cui segnalare la revoca del regime di vantaggio nell’ottica del passaggio alla contabilità semplificata. In tal caso, si ritiene che il transito potrebbe comunque realizzarsi mediante comportamento concludente.

Liquidazione iva di gruppo e controllante non residente

La liquidazione IVA di gruppo prevede che l’ente o la società controllante effettui i versamenti periodici IVA (mensili o trimestrali), nonché il conguaglio di fine anno, per tutte le società del gruppo che abbiano optato per il regime, determinando l’IVA a debito o a credito come somma algebrica dei debiti e dei crediti risultanti dalle liquidazioni di tutte le società. Tale procedura è disciplinata dall’art. 73 co. 3 del DPR 633/72 e dal DM 13.12.79.

Nel quadro VG riservato ai soggetti che intendono esercitare l’opzione per l’adesione alla liquidazione IVA di gruppo sono state inserire le seguenti caselle denominate “Soggetto estero”:

- casella “7” nei righi VG2, VG3 e VG4 della sezione 1;

- casella “6” nei righi VG5, VG6 e VG7 della sezione 2.

Le nuove caselle devono essere barrate qualora il soggetto non residente che detiene il controllo sia privo di una posizione IVA in Italia.

Determinazione dell’ IVA a credito

Fra gli elementi che concorrono come crediti alla determinazione dell’importo da indicare nel rigo VL32 (“IVA a debito”) o nel rigo VL33 (“IVA a credito”), è presente l’ammontare del rigo VL30 campo 1 (“Ammontare IVA periodica”), il quale è pari al maggiore fra:

- l’IVA periodica dovuta (campo 2);

- l’IVA periodica versata (campo 3).

Nelle istruzioni è stato precisato che se la somma degli importi dei crediti (VL4 + VL11 campo 1 + righi da VL24 a VL31) supera la somma degli importi dei debiti (VL3 + righi da VL20 a VL23) nel rigo VL33 (“IVA a credito”) deve essere indicato l’importo che si ottiene considerando tra gli importi a credito:

- l’ammontare del rigo VL30 campo 3 (“IVA periodica versata”);

- anziché l’ammontare del rigo VL30 campo 1 (maggiore fra “IVA periodica dovuta” e “IVA periodica versata”).

Nel calcolo del credito emergente dalla dichiarazione annuale si considerano, infatti, esclusivamente i versamenti effettuati.

Se dal predetto calcolo emerge un importo negativo, il rigo VL33 non deve essere compilato.

Esempio 1

Si ipotizzi la seguente situazione:

- somma degli importi dei crediti (VL4 + VL11 campo 1 + righi da VL24 a VL31): 60.000,00 euro;

- somma degli importi dei debiti (VL3 + righi da VL20 a VL23): 55.000,00 euro;

- rigo VL30: campo 1 (40.000,00 euro), campo 2 (40.000,00 euro) e campo 3 (38.000,00 euro).

Poiché la somma degli importi dei crediti (60.000,00 euro) è superiore a quella dei debiti (55.000,00 euro) è necessario indicare nel rigo VL33 l’importo che si ottiene considerando tra gli importi a credito l’ammontare dell’IVA periodica versata di cui al rigo VL30 campo 3 (38.000,00 euro) anziché l’importo del rigo VL30 campo 1 (40.000,00 euro), pari al maggiore fra l’IVA periodica dovuta (40.000,00 euro) e l’IVA periodica versata (38.000,00 euro).

L’importo da indicare nel rigo VL33, dunque, è pari a 3.000,00 euro (58.000,00 euro – 55.000,00 euro), in quanto la somma degli importi dei crediti si riduce da 60.000,00 euro a 58.000,00 euro tenuto conto dei versamenti effettuati.

Esempio 2

Si ipotizzi la seguente situazione:

- somma degli importi dei crediti (VL4 + VL11 campo 1 + righi da VL24 a VL31): 60.000,00 euro;

- somma degli importi dei debiti (VL3 + righi da VL20 a VL23): 59.000,00 euro;

- rigo VL30: campo 1 (40.000,00 euro), campo 2 (40.000,00 euro) e campo 3 (38.000,00 euro).

Poiché la somma degli importi dei crediti (60.000,00 euro) è superiore a quella dei debiti (59.000,00 euro) è necessario indicare nel rigo VL33 l’importo che si ottiene considerando tra gli importi a credito l’ammontare dell’IVA periodica versata di cui al rigo VL30 campo 3 (38.000,00 euro) anziché l’importo del rigo VL30 campo 1 (40.000,00 euro), pari al maggiore fra l’IVA periodica dovuta (40.000,00 euro) e l’IVA periodica versata (38.000,00 euro).

Dal calcolo indicato nelle istruzioni del rigo VL33, tuttavia, si ottiene un importo negativo (58.000,00 – 59.000,00 = –1.000,00 euro), in quanto la somma degli importi dei crediti si riduce a 58.000,00 euro, considerando i versamenti effettivi, dunque a un ammontare inferiore alla somma degli importi dei debiti pari a 59.000,00 euro. Il rigo VL33 non deve quindi essere compilato.

Versamento del saldo IVA

Ai sensi dell’art. 3 del DPR 16.4.2003 n. 126, il versamento del saldo IVA risultante dalla dichiarazione annuale non è dovuto se il relativo importo non supera 10,33 euro. Pertanto, considerando l’arrotondamento all’unità di euro che deve essere effettuato in dichiarazione, l’importo minimo da versare è pari a 11,00 euro.

Ai sensi dell’art. 6 del DPR 14.10.99 n. 542, il versamento del saldo IVA risultante dalla dichiarazione annuale deve avvenire entro il 16 marzo dell’anno successivo a quello di riferimento.

Il saldo IVA relativo al 2018 deve quindi essere versato entro il 18.3.2019, tenuto conto che il 16.3.2019 cade di sabato e, quindi, si applica il differimento al primo giorno lavorativo successivo (art. 18 co. 1 del DLgs. 241/97).

In alternativa alla scadenza ordinariamente prevista, i soggetti passivi IVA possono avvalersi del differimento del termine al 30 giugno, ai sensi dell’art. 17 co. 1 primo periodo del DPR 7.12.2001 n. 435. Tuttavia, considerato che il 30.6.2019 cade di domenica, il termine può essere differito al primo giorno feriale successivo, ossia all’1.7.2019.

Il versamento, in tal caso, deve essere effettuato maggiorando le somme da versare degli interessi nella misura dello 0,4% per ogni mese o frazione di mese successivo al 18.3.2019 (quindi con una maggiorazione pari all’1,6%.

Inoltre, ai sensi dell’art. 17 co. 2 del DPR 435/2001, il versamento del saldo IVA può essere ulteriormente differito al trentesimo giorno successivo rispetto al termine di pagamento senza maggiorazione delle imposte sui redditi[5]. Tuttavia, come già evidenziato, poiché il 30.6.2019 cade di domenica, il termine di cui al suddetto art. 17 co. 2 decorre dall’1.7.2019, con scadenza quindi al 31.7.2019.

In tal caso, ai fini del versamento è prevista un’ulteriore maggiorazione dello 0,4%, ai sensi dell’art. 17 co. 2 del DPR 435/2001, da applicare sull’importo dovuto (al netto delle compensazioni), già maggiorato dello 0,4% per ogni mese o frazione di mese successivo al 18.3.2019. La maggiorazione complessiva è quindi pari al 2,0064%.

Riepilogando, il saldo IVA 2018 può essere versato entro:

- il 18.3.2019 (termine ordinario), in quanto il 16.3.2019 cade di sabato;

- l’1.7.2019, in quanto il 30.6.2019 cade di domenica, con la maggiorazione dello 0,4% di interessi per ogni mese o frazione di mese successivo al termine ordinario (quindi maggiorazione pari all’1,6%);

- il 31.7.2019, con l’ulteriore maggiorazione dello 0,4%, calcolata anche sulla precedente (maggiorazione complessiva pari quindi al 2,0064%).

Esempi

Un professionista che ha presentato la dichiarazione IVA relativa al 2018 entro il 30.4.2019, ma non ha provveduto a versare il saldo IVA 2018 entro il 18.3.2019 (in quanto il 16.3.2019 cade di sabato):

- se provvede al relativo versamento entro l’1.7.2019 (in quanto il 30.6.2019 cade di domenica), deve maggiorarlo dell’1,6% (0,4% per i periodi 19 marzo – 16 aprile, 17 aprile – 16 maggio, 17 maggio – 16 giugno e 17 giugno – 1° luglio);

- se, invece, provvede al relativo versamento entro il 31.7.2019, deve maggiorarlo dell’1,6% per il differimento fino all’1.7.2019 e sull’importo del saldo IVA comprensivo della suddetta maggiorazione dell’1,6% è dovuta l’ulteriore maggiorazione dello 0,4% per il differimento dall’1.7.2019 al 31.7.2019; la maggiorazione complessiva è quindi pari al 2,0064%.

Analogamente, considerando una srl con esercizio coincidente con l’anno solare:

- se versa il saldo IVA 2018 entro l’1.7.2019, deve maggiorarlo dell’1,6%;

- se, invece, versa il saldo IVA 2018 entro il 31.7.2019, deve maggiorarlo dell’1,6% per il differimento fino all’1.7.2019 e sull’importo comprensivo della suddetta maggiorazione dell’1,6% è dovuta l’ulteriore maggiorazione dello 0,4%.

Soggetti “non solari” ai fini delle imposte sui redditi

Fino al 2016, la possibilità di differire il versamento del saldo IVA rispetto alla scadenza ordinaria del 16 marzo era collegata alla presentazione della dichiarazione unificata ai fini delle imposte sui redditi e dell’IVA (modello UNICO), che presupponeva la presenza di un periodo d’imposta coincidente con l’anno solare ai fini delle imposte dirette.

A seguito dell’abolizione della dichiarazione unificata e della modifica dei termini di versamento operata dal citato DL 193/2016, la ris. Agenzia delle Entrate 20.6.2017 n. 73 ha chiarito che i soggetti passivi IVA che hanno un esercizio, ai fini delle imposte dirette, non coincidente con l’anno solare, possono versare il saldo IVA entro il 30 giugno, ai sensi dell’art. 17 co. 1 del DPR 435/2001, avvalendosi del differimento previsto per i soggetti “solari”, in quanto l’IVA ha sempre un periodo d’imposta “solare”, anche se tali soggetti hanno termini diversi di versamento ai fini delle imposte dirette.

Anche se non espressamente precisato dall’Agenzia delle Entrate, deve ritenersi che i soggetti passivi IVA “non solari” ai fini delle imposte dirette possano beneficiare, per il versamento del saldo IVA, anche dell’ulteriore differimento al 30 luglio corrispondendo l’ulteriore maggiorazione dello 0,4% ai sensi dell’art. 17 co. 2 del DPR 435/2001.

Come sopra illustrato, quest’anno i suddetti termini scadono, rispettivamente, l’1.7.2019 e il 31.7.2019.

Opzione per la rateizzazione

Ai sensi dell’art. 20 del DLgs. 9.7.97 n. 241, il soggetto passivo IVA può scegliere di rateizzare il versamento del saldo IVA, mediante rate mensili di pari importo, tenendo conto che:

- la prima rata scade il giorno stabilito per il versamento in unica soluzione del saldo;

- le rate successive alla prima scadono il giorno 16 del mese;

- il versamento rateale deve concludersi nel mese di novembre.

In relazione al versamento del saldo IVA per il 2018, il numero delle rate non può quindi essere superiore a:

- 9 rate, per pagamenti iniziati entro il 18.3.2019;

- 6 rate, per pagamenti iniziati entro l’1.7.2019; la seconda rata, infatti, scade il 16.7.2019;

- 5 rate, per pagamenti iniziati entro il 31.7.2019.

Interessi dovuti per la rateizzazione

L’opzione per la rateizzazione di cui all’art. 20 del DLgs. 241/97 comporta la corresponsione degli interessi nella misura del 4% annuo (0,33% mensile), ai sensi dell’art. 5 co. 1 del DM 21.5.2009.

Gli interessi sono calcolati in modo forfetario, a prescindere dall’effettivo giorno di versamento, considerando il numero dei giorni (in base al calendario commerciale) che intercorrono tra la scadenza della prima rata e le successive.

Gli interessi per il versamento rateale si calcolano fino al termine legale di scadenza della rata successiva, senza considerare l’eventuale differimento al primo giorno lavorativo successivo se tale termine cade di sabato o di giorno festivo.

Tabelle riepilogative

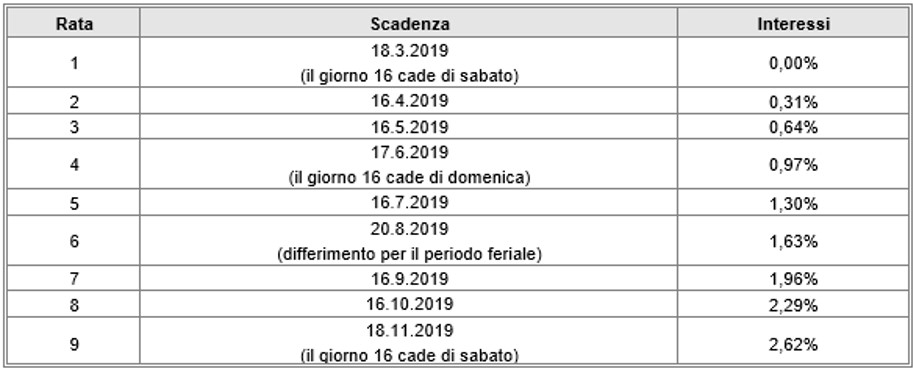

In caso di rateizzazione massima a partire dal 18.3.2019, gli interessi sono quindi dovuti nelle seguenti misure.

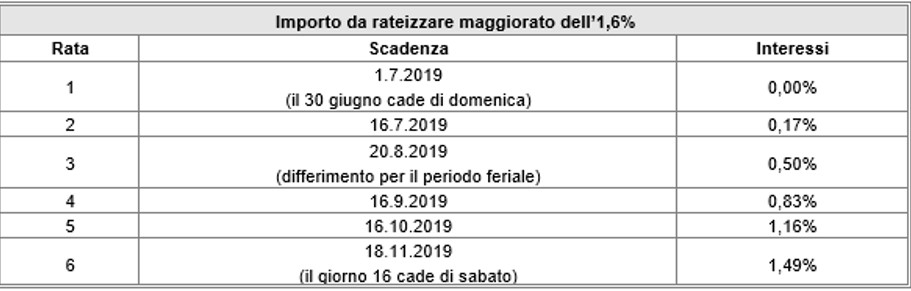

In caso di rateizzazione massima a partire dall’ 1.7.2019, le maggiorazioni e gli interessi sono quindi dovuti nelle seguenti misure.

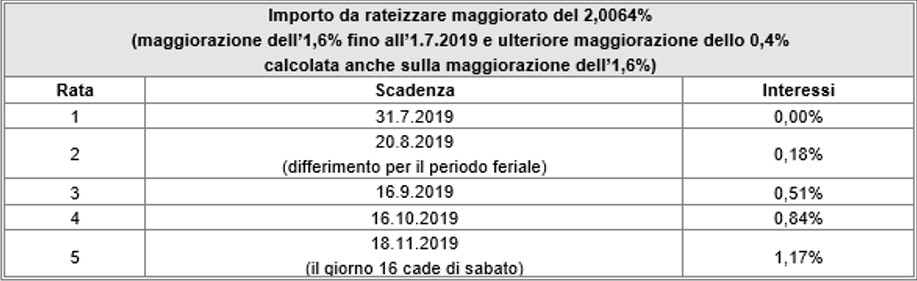

In caso di rateizzazione massima a partire dal 31.7.2019, le maggiorazioni e gli interessi sono quindi dovuti nelle seguenti misure.