Cessione della detrazione (c.d. “ecobonus”)

By : Studio Franco Nada -

Interventi di riqualificazione energetica sulle singole unità immobiliari

In relazione alle spese sostenute dall’1.1.2018, le fattispecie previste dalla legge, precisamente negli artt. 14 e 16 del DL 63/2013, che consentono di cedere l’agevolazione spettante in seguito all’esecuzione di interventi antisismici o di riqualificazione energetica degli edifici (detrazione IRPEF o IRES) sono tre.

È possibile, infatti, cedere la detrazione d’imposta spettante:

- nel caso in cui siano stati eseguiti interventi di riqualificazione energetica;

- nel caso in cui siano stati eseguiti interventi antisismici sulle parti comuni condominiali degli edifici ubicati nelle zone ad alta pericolosità, che danno diritto alla detrazione “maggiorata” del 75% o 85%;

- nel caso di acquisto di unità immobiliari comprese in edifici interamente demoliti e ricostruiti dalle imprese nelle zone sismiche 1, 2 e 3.

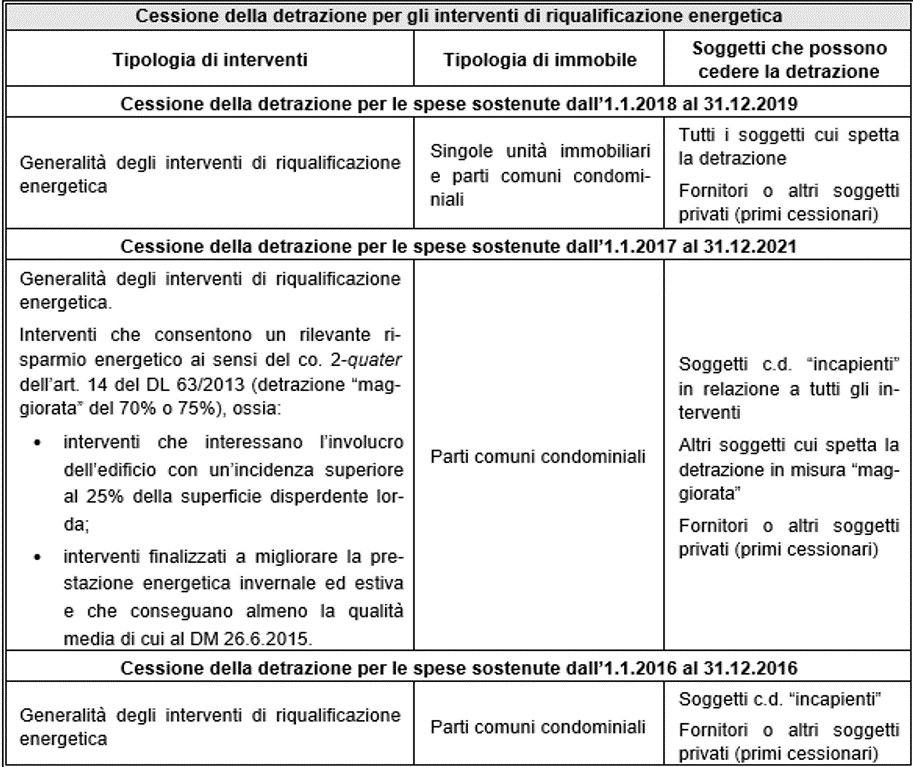

Cessione della detrazione per gli interventi di riqualificazione energetica

Dall’1.1.2016 è prevista la possibilità di cedere il credito derivante dagli interventi di riqualificazione energetica che possono beneficiare della relativa detrazione d’imposta.

Le regole per la cessione sono diverse a seconda dell’anno in cui sono stati effettuati gli interventi.

Disposizioni attuative

In relazione agli interventi di riqualificazione energetica, le disposizioni attuative per la cessione della detrazione sono state definite dall’Agenzia delle Entrate:

- con il provv. 18.4.2019 n. 100372, per gli interventi eseguiti dall’1.1.2018 sulle singole unità immobiliari;

- con il provv. 28.8.2017 n. 165110, per gli interventi eseguiti, dall’1.1.2017 al 31.12.2021, sulle parti comuni degli edifici condominiali (tale provvedimento ha sostituito il precedente provv. Agenzia delle Entrate 8.6.2017 n. 108577).

Cessione della detrazione per gli interventi di riqualificazione energetica – spese sostenute dall’1.1.2018

Per le spese sostenute dall’1.1.2018 al 31.12.2019, le detrazioni IRPEF/IRES spettanti per gli interventi di riqualificazione energetica degli edifici possono essere cedute:

- sia nel caso di interventi eseguiti sulle parti comuni degli edifici condominiali;

- sia nel caso di interventi eseguiti sulle singole unità immobiliari.

È possibile cedere anche la detrazione dell’80% o dell’85% spettante nel caso di interventi sulle parti comuni condominiali che siano finalizzati congiuntamente alla riduzione del rischio sismico ed alla riqualificazione energetica, di cui al co. 2-quater.1 dell’art. 14 del DL 63/2013 (risposta interpello Agenzia delle Entrate 18.4.2019 n. 109).

a) Soggetti che possono cedere la detrazione spettante

La cessione del credito, corrispondente alla detrazione spettante per le spese relative ai predetti interventi, può essere effettuata:

- dai soggetti che non sono tenuti al pagamento dell’IRPEF in quanto si trovano nelle condizioni di cui all’art. 11 co. 2 e all’art. 13 co. 1 lett. a) e co. 5 lett. a) del TUIR (c.d. “incapienti”);

- dalla generalità dei soggetti che possono beneficiare della detrazione e che sostengono le spese relative agli interventi di riqualificazione energetica (la disposizione riguarda anche i soggetti IRES).

La possibilità di cedere la detrazione, pertanto, riguarda tutti i soggetti che sostengono le spese in questione, compresi coloro che non potrebbero fruire della corrispondente detrazione in quanto l’imposta lorda è assorbita dalle altre detrazioni o non è dovuta.

I cessionari del credito possono a loro volta effettuare una ulteriore cessione.

Individuazione dei c.d. “soggetti incapienti”

In relazione alle spese sostenute dall’1.1.2018, la detrazione spettante per gli interventi di riqualificazione energetica può essere ceduta da tutti i soggetti; tuttavia, individuare i soggetti c.d. “incapienti” è importante in quanto sono i soli che possono cedere la detrazione ad istituti di credito e ad intermediari finanziari.

Ai fini in esame, sono considerati “incapienti” i soggetti che non sono tenuti al pagamento dell’IRPEF in quanto si trovano nelle condizioni di cui all’art. 11 co. 2 e all’art. 13 co. 1 lett. a) e co. 5 lett. a) del TUIR.

Si tratta quindi dei contribuenti che ricadono nella c.d. “no tax area”, cioè i possessori di redditi esclusi dall’imposizione ai fini dell’IRPEF, per espressa previsione o perché l’imposta lorda è assorbita dalle detrazioni di cui all’art. 13 del TUIR. Tali contribuenti, infatti, non potrebbero fruire della detrazione spettante per gli interventi di riqualificazione energetica in quanto la stessa spetta fino a concorrenza dell’imposta lorda e l’eccedenza non è né rimborsabile né riportabile alle annualità successive.

La circ. Agenzia delle Entrate 18.5.2016 n. 20 (§ 6) ha precisato che si tratta, in particolare:

- dei soggetti titolari solo di redditi di pensione di importo non superiore a 7.500,00 euro (goduti per l’intero anno), di redditi di terreni per un importo non superiore a 185,92 euro e del reddito dell’unità immobiliare adibita ad abitazione principale e delle relative pertinenze, per i quali, ai sensi del citato art. 11 co. 2 del TUIR, l’imposta non è dovuta;

- dei contribuenti indicati nell’art. 13 del TUIR, per i quali le specifiche detrazioni dall’imposta lorda ivi previste, commisurate al reddito complessivo e differenziate in base alla categoria reddituale che concorre a formare il reddito complessivo stesso, di fatto abbattono l’imposta lorda, vale a dire:

- dei titolari di un reddito complessivo non superiore a 8.000,00 euro, a cui concorrono i redditi di lavoro dipendente di cui all’art. 49 del TUIR (ad esclusione dei redditi derivanti da trattamenti pensionistici di cui all’art. 49 co. 2 lett. a) del TUIR) ovvero i seguenti redditi assimilati a quelli di lavoro dipendente di cui all’art. 50 co. 1 del TUIR: i compensi percepiti dai lavoratori soci di cooperative di produzione e lavoro (lett. a); le indennità percepite a carico di terzi dai lavoratori dipendenti in relazione a prestazioni rese sulla base di incarico connesso alla propria qualifica di dipendente (lett. b); le borse di studio, i premi e i sussidi corrisposti per fini di studio o di addestramento professionale (lett. c); i compensi derivanti da rapporti di collaborazione coordinata e continuativa (lett. c-bis); le remunerazioni dei sacerdoti (lett. d); le prestazioni pensionistiche erogate dalle forme di previdenza complementare (lett. h-bis); i compensi per lavori socialmente utili (lett. l);

- dei titolari di un reddito complessivo non superiore a 4.800,00 euro, a cui concorrono i redditi assimilati a quelli di lavoro dipendente di cui all’art. 50 co. 1 lett. e), f), g), h) e i) del TUIR (rispettivamente, i compensi per attività libero professionale intramurale svolta dal personale dipendente del Servizio sanitario nazionale, le indennità, i gettoni di presenza e gli altri compensi corrisposti dallo Stato, dalle Regioni, dalle Province e dai Comuni per l’esercizio di pubbliche funzioni, le indennità corrisposte per cariche elettive, le rendite vitalizie e le rendite a tempo determinato diverse da quelle aventi funzione previdenziale, gli altri assegni periodici alla cui produzione non concorrono né capitale né lavoro), i redditi di lavoro autonomo di cui all’art. 53 del TUIR, i redditi derivanti dall’esercizio di attività d’impresa minore di cui all’art. 66 del TUIR, i redditi derivanti da attività commerciali e di lavoro autonomo svolte occasionalmente di cui all’art. 67 co. 1 lett. i) e l) del TUIR.

La condizione di “incapienza” deve sussistere nell’anno precedente a quello di sostenimento delle spese.

b) Soggetti a cui è possibile cedere la detrazione

In luogo della detrazione nella propria dichiarazione dei redditi, i contribuenti possono optare per la cessione del corrispondente credito:

- ai fornitori dei beni e servizi necessari per la realizzazione degli interventi;

- ovvero ad altri soggetti privati (persone fisiche, anche esercenti attività di lavoro autonomo o d’impresa, società ed enti), a condizione che siano collegati al rapporto che ha dato origine alla detrazione;

- agli istituti di credito e agli intermediari finanziari, nel caso in cui la detrazione sia ceduta dai c.d. “soggetti incapienti”.

I suddetti soggetti cessionari possono successivamente cedere il credito ricevuto.

Al riguardo, nella circ. 18.5.2018 n. 11, l’Agenzia delle Entrate ha precisato che la cessione del credito è limitata ad una sola eventuale cessione successiva a quella originaria (quindi si possono avere al massimo due cessioni). Tale limitazione è stata confermata nel provv. 18.4.2019 n. 100372.

Mentre la generalità dei contribuenti non può espressamente cedere la detrazione ad istituti di credito e ad intermediari finanziari, il co. 2-ter dell’art. 14 del DL 63/2013 nulla dispone con riguardo ai c.d. “soggetti incapienti” che intendono trasferire la detrazione.

Come evidenziato dai provvedimenti dell’Agenzia delle Entrate 28.8.2017 n. 165110 e 18.4.2019 n. 100372, la cessione ad istituti di credito e intermediari finanziari può quindi avvenire solo da parte dei suddetti “soggetti incapienti”.

In ogni caso il credito non può essere ceduto alle Pubbliche Amministrazioni di cui al DLgs. 165/2001 (tale preclusione riguarda, quindi, anche i c.d. “incapienti”).

Precisazioni dell’Amministrazione finanziaria

L’Agenzia delle Entrate, in più occasioni, ha precisato che:

- gli “altri soggetti privati” cui viene ceduta la detrazione devono avere un collegamento con l’intervento e, dunque, con il rapporto che ha originato il diritto all’agevolazione (tale collegamento deve essere valutato con riferimento sia alla cessione originaria che a quella successiva);

- nel caso di lavori effettuati da un’impresa appartenente a un consorzio oppure a una rete di imprese, il credito corrispondente alla detrazione può essere ceduto anche agli altri consorziati o retisti, anche se non hanno eseguito i lavori, o direttamente al consorzio o alla rete (le detrazioni non possono però essere cedute a istituti di credito o intermediari finanziari o società finanziarie che fanno parte del consorzio o della rete di imprese, da parte dei soggetti diversi dai c.d. “incapienti”);

- se il fornitore del servizio si avvale di un subappaltatore per eseguire l’opera, la detrazione può essere ceduta anche a favore di quest’ultimo o, ancora, a favore del soggetto che ha fornito i materiali necessari per eseguire l’opera (si tratta, infatti, di soggetti che hanno un collegamento con l’intervento e dunque con il rapporto che ha originato il diritto all’agevolazione);

- possono ricevere la detrazione anche le imprese che, pur avendo eseguito lavori che non danno diritto a detrazioni cedibili, rientrano nello stesso contratto di appalto stipulato per l’esecuzione degli interventi agevolabili da parte di altri soggetti.

Secondo l’interpretazione dell’Amministrazione finanziaria, quindi, gli “altri soggetti privati” cui viene ceduta la detrazione devono avere un collegamento con l’intervento e, dunque, con il rapporto che ha originato il diritto all’agevolazione.

Tale collegamento, sempre secondo l’Agenzia delle Entrate, non può ravvisarsi:

- nel mero rapporto di parentela tra il soggetto che ha sostenuto le spese ed il cessionario (neppure se la detrazione viene ceduta ad un parente in linea retta);

- in caso di donazione dal padre al figlio della nuda proprietà dell’immobile sul quale sono stati effettuati gli interventi di riqualificazione.

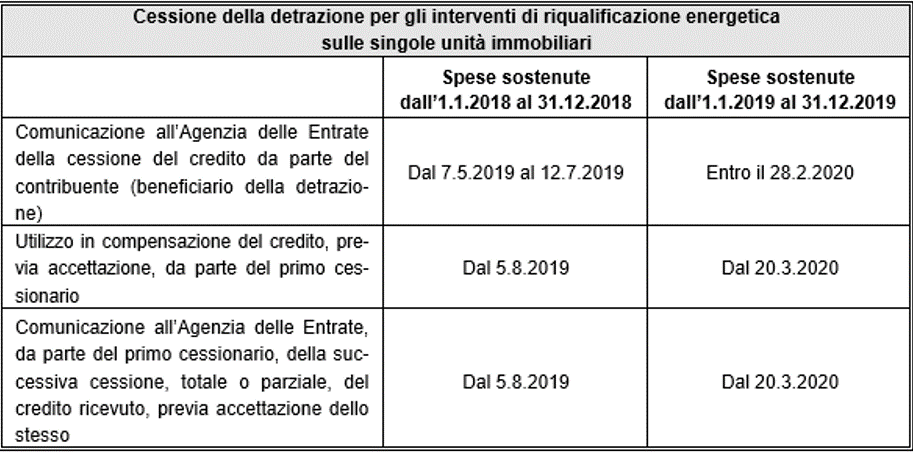

c) Interventi sulle singole unità immobiliari – cessione della detrazione

In relazione agli interventi di riqualificazione energetica eseguiti sulle singole unità immobiliari, con riguardo alle spese sostenute dall’1.1.2018, le disposizioni attuative per la cessione della detrazione spettante sono state definite dal provv. Agenzia delle Entrate 18.4.2019 n. 100372.

Credito cedibile

Il credito cedibile:

- corrisponde alla detrazione IRPEF/IRES spettante per gli interventi di riqualificazione energetica effettuati su singole unità immobiliari;

- è calcolato tenendo conto anche delle spese sostenute nel periodo d’imposta mediante cessione del medesimo credito ai fornitori.

Ai soli fini della cessione del credito, in presenza di diversi fornitori, la detrazione che può essere oggetto di cessione è commisurata all’importo complessivo delle spese sostenute nel periodo d’imposta nei confronti di ciascun fornitore.

Il cessionario, invece, può cedere, in tutto o in parte, il credito d’imposta acquisito solo dopo che tale credito è divenuto disponibile.

Se il credito d’imposta è ceduto al fornitore che ha effettuato gli interventi, la fattura emessa è comprensiva dell’importo relativo alla detrazione ceduta sotto forma di credito d’imposta.

Comunicazione all’Agenzia delle Entrate

Affinché la cessione della detrazione sia efficace, entro il 28 febbraio dell’anno successivo a quello di sostenimento della spesa devono essere comunicati all’Agenzia delle Entrate:

- la denominazione e il codice fiscale del cedente;

- la tipologia di intervento effettuata;

- l’importo complessivo della spesa sostenuta;

- l’importo complessivo del credito cedibile (pari alla detrazione spettante);

- l’anno di sostenimento della spesa;

- i dati catastali dell’immobile oggetto dell’intervento di riqualificazione energetica;

- la denominazione, il codice fiscale e la tipologia (fornitore o altro soggetto) del cessionario (che possono essere più di uno);

- la data di cessione del credito;

- l’accettazione dello stesso da parte del cessionario;

- l’ammontare del credito ceduto, spettante sulla base delle spese sostenute entro il 31 dicembre.

I c.d. “soggetti incapienti”, inoltre, devono dichiarare che nell’anno precedente a quello di sostenimento della spesa si trovavano nelle condizioni richieste dalla norma per ricadere nella c.d. “no tax area”.

La comunicazione può avvenire, alternativamente:

- utilizzando le funzionalità rese disponibili nell’area riservata del sito Internet dell’Agenzia delle Entrate, attraverso i canali telematici Fisconline o Entratel;

- presentando agli uffici dell’Agenzia delle Entrate il modello, allegato al provv. 18.4.2019 n. 100372, debitamente compilato o inviandolo tramite PEC, sottoscritto con firma digitale o firma autografa (in quest’ultimo caso occorre allegare anche un documento d’identità).

Il provv. Agenzia delle Entrate 18.4.2019 n. 100372 stabilisce che la mancata comunicazione “rende inefficace la cessione del credito”.

Comunicazione della cessione del credito per le spese sostenute dall’1.1.2018 al 31.12.2018

In relazione alle spese sostenute dall’1.1.2018 al 31.12.2018 per gli interventi di riqualificazione energetica eseguiti sulle singole unità immobiliari, la comunicazione della cessione del credito, da parte del soggetto beneficiario della detrazione fiscale, deve avvenire:

- con le suddette modalità;

- dal 7.5.2019 al 12.7.2019.

Accettazione del credito da parte del cessionario

Nel “Cassetto fiscale” del cessionario sarà visibile il credito d’imposta che gli è stato attribuito e che dovrà essere accettato con le funzionalità rese disponibili nell’area riservata del sito internet dell’Agenzia delle Entrate.

L’accettazione non può essere parziale ed è irreversibile.

Utilizzo del credito d’imposta in compensazione

Il credito d’imposta attribuito al cessionario, che non sia oggetto di successiva cessione:

- è ripartito in 10 quote annuali di pari importo;

- è utilizzabile in compensazione a decorrere dal 20 marzo dell’anno successivo a quello di sostenimento della spesa e, comunque, dopo l’accettazione del credito stesso, mediante il modello F24 che deve essere presentato esclusivamente tramite i servizi telematici dell’Agenzia delle Entrate, pena il rifiuto dell’operazione di versamento (le compensazioni in esame non rientrano nel limite annuo delle compensazioni con il modello F24, di cui all’art. 34 della L. 388/2000, pari a 700.000,00 euro, elevato a 1.000.000,00 di euro per i subappaltatori edili).

Il successivo cessionario, che non può cedere ulteriormente il credito, lo utilizza in compensazione sulla base delle rate residue.

Il modello F24 è scartato nel caso in cui l’importo del credito d’imposta utilizzato risulti superiore all’ammontare disponibile, tenendo conto anche di precedenti fruizioni del credito stesso. Lo scarto è comunicato al soggetto che ha trasmesso il modello F24 tramite apposita ricevuta consultabile mediante i servizi telematici dell’Agenzia delle Entrate.

La quota di credito che non è utilizzata nell’anno:

- può essere utilizzata negli anni successivi;

- non può essere richiesta a rimborso.

Compensazione del credito relativo alle spese sostenute dall’1.1.2018 al 31.12.2018

Per le spese sostenute dall’1.1.2018 al 31.12.2018, il credito d’imposta attribuito al cessionario, che non sia stato oggetto di successiva cessione, è utilizzabile in compensazione a decorrere dal 5.8.2019 e, comunque, dopo l’accettazione del credito stesso.

Istituzione di un apposito codice tributo

Il codice tributo, da indicare nel modello F24, per la fruizione in compensazione del credito acquisito sarà istituito da un’apposita risoluzione dell’Agenzia delle Entrate.

Non va quindi utilizzato il codice tributo “6890”, istituito dalla ris. Agenzia delle Entrate 25.7.2018 n. 58 per l’utilizzo del credito corrispondente alla detrazione per gli interventi di riqualificazione energetica eseguiti sulle parti comuni condominiali.

Eventuale successiva cessione da parte del primo cessionario

La eventuale successiva cessione, totale o parziale, del credito ricevuto da parte del cessionario deve essere comunicata a decorrere dal 20 marzo dell’anno successivo a quello di sostenimento della spesa e comunque dopo l’accettazione del credito (l’accettazione non può essere parziale ed è irreversibile).

Ulteriore cessione del credito relativo alle spese sostenute dall’1.1.2018 al 31.12.2018

Per le spese sostenute dall’1.1.2018 al 31.12.2018, il cessionario può cedere a sua volta il credito attribuito:

- dopo l’accettazione del credito stesso;

- a decorrere dal 5.8.2019.

Controlli da parte dell’Amministrazione finanziaria

Se, a seguito dei controlli da parte dell’Amministrazione finanziaria, viene accertata:

- la mancanza, anche parziale, dei requisiti oggettivi che danno diritto alla detrazione d’imposta, si provvede al recupero del credito corrispondente nei confronti dei soggetti cedenti, maggiorato di interessi e sanzioni;

- l’indebita fruizione, anche parziale, del credito da parte del cessionario si provvede al recupero del relativo importo nei suoi confronti, maggiorato di interessi e sanzioni.

Riflessi nella dichiarazione dei redditi

La detrazione ceduta non deve essere indicata nella dichiarazione dei redditi.

Di conseguenza, il contribuente che intende cedere l’agevolazione spettante non deve compilare l’apposito quadro del modello REDDITI o del modello 730.

Pertanto, nel caso in cui una persona fisica abbia sostenuto spese nel corso dell’anno 2018 per l’esecuzione di interventi di riqualificazione energetica che consentono di fruire della detrazione IRPEF del 65% ai sensi dell’art. 1 co. 344 – 347 della L. 296/2006, se opta per la cessione del corrispondente credito, la sezione IV del quadro RP del modello REDDITI PF 2019 (o la sezione IV del modello 730/2019) non deve essere compilata.